ご相談事例

おうちの買い方相談室が実際にご相談頂いた事例をご紹介いたします。

ぜひ参考にしてください。

- お子様が2人になり、現在の賃貸のお住まいが手狭になってきたので広めの賃貸に引っ越すか、住宅を購入するか迷っている

- 住宅の購入を検討中で、地元の工務店さんとお話をしている途中で相談

- 今後結婚を検討。それに伴い、家も考えたいが…

- 家賃負担を考えると、戸建ての購入をしたほうが良いか

- 住宅会社が沢山あり何がどう違うのかわからない

- 実家の持ち家の処分と住宅ローンについて

- 住宅購入を検討したいと思っているが、何から始めたらいいかわからないため一から教えてほしい

- 新築マンションへの住み替えについて

- 住宅購入で住宅ローンをどのように選べばいいか

- ペアローンを組むときの注意点について

- 住宅ローンがちゃんと払っていけるか不安。。。

- アパートに暮らしているが戸建ての平屋を新築で建てたい

- 今住宅購入するか、しっかり頭金を貯めてから購入するか

- 住宅ローンと子供の教育費が心配です!

- いくらまで住宅ローンの借り入れをしても大丈夫なのか

- 中古マンション購入のポイントと良いリフォーム業者の見分け方

- ご夫婦の意見が合わず、時間が過ぎていくばかり。。。家の購入をどうすれば良いか

- リノベーションされた戸建ての提案

- お子様も独立し親の責任も一段落したので「住み替えたい」

- 今回購入して良い住宅価格はいくらが妥当か

- 色々お金がかかる状態で、そもそも家の購入をしても良いか

- 現在の世帯年収でいくらの住宅購入予算が妥当か

- 良い土地を見つけたが、どうやって住宅ローンを組んだら良いか

- 自宅をリフォームして賃貸かそれとも売却か

- 住宅ローンがどのような種類があり、どの銀行がご自身に合っているのかを確認したい

- 住宅ローン金利を変動から固定に変えるか悩んでいます

- 住宅ローンは問題ない金額と言われて組んだものの、本当にこのままで良いのかどうか不安

- マンション購入後にそれを売却して戸建てを買うことは?

- 住宅ローンにおける団体信用生命保険の審査に通らずローンが組めない

- 生命保険の見直しについて

- マイホームを検討しているが学区を変えたくない

- ご夫婦二人家庭の住宅購入相談

- 中古マンションを購入し、リフォームもしたが暮らし始めて不安が多く出てきた

- 手頃な中古物件を購入すべきか

- 同じ市内でのマイホームを検討したい

- 転職と将来地元に帰る可能性のある場合の住宅購入のタイミングについて

- マイホームを検討しているが何から考えれば良いか分からない

- 住宅予算をどう決めていいのか?マンション購入の注意点

- 住宅ローンの変動金利と固定金利について

- 住宅ローン控除を最大限に活用するには?

- 中古戸建物件の購入と予算について

- 希望エリアの内外も含め注文住宅も検討した方が良いと分かったケース

- 住宅購入後の生活費の見直しについてのご相談例

- 頭金と繰上げ返済、金利についてのご相談例

- 返済計画が立てられる「住宅購入価格」を算出できた事例

- 自宅を購入か、賃貸が良いかのご相談例

- 住宅購入を希望のご相談者様のライフプランシミュレーションの提案

- 適正な住宅購入金額で、ご希望に沿った物件をご紹介したケース

- 当初は建売住宅を検討していたが、相談でヒアリングを受けるうちに理想のおうちを建てるならば注文住宅が良いと気づいたケース

- 新築マンションの購入から中古リノベーションに変更し、ローン支払い額が減少

- 住宅ローンの金利が低いので、見直して月々の返済額を削減したケース

- 手出し資金ゼロ円で300万円のリフォームを実現した事例

- 住宅ローンは頭金を入れて組み、住宅ローン控除を最大限活用するようご提案したケース

住宅購入事例お子様が2人になり、現在の賃貸のお住まいが手狭になってきたので広めの賃貸に引っ越すか、住宅を購入するか迷っている

Ⅰさん(茨城県つくば市)

ご主人29歳 年収1000万円(会社員)、奥様28歳 専業主婦(お子様が大きくなったら扶養内で働きたい)、お子様2歳 0歳

ご相談内容

ご相談者様のお勤め先では45歳まで家賃補助を受けられるとのこと。ただ、いくら家賃補助を受けても、あくまでも家賃は自分の資産にはなりません。転勤などの阻害要因がないのであれば、なるべく家賃を払う期間は短くした方が将来設計は楽になることが多いです。

また、頭金については一昔前であれば頭金で総予算の1割用意しないと買えない時代もありましたが、今は銀行がフルローンで貸してくれますので、わざわざ頭金が貯まるのを待って、住宅購入の機会を遅らせる必要はありません。さらに、今はまだ低金利ですし、住宅ローン控除もありますので、なるべく借入しておいて、頭金にしようと思っていた現金は資産運用に回し、将来の返済準備等に取っておく方が良いでしょう。

最後にいくらくらいなら余裕を持って返していけるのか、ご主人の所得は高いですが、奥様は現状専業主婦、その後も扶養内での働き方にする予定とのことで、まずはライフプランを立ててから借入額を検討するようご案内しました。

【ライフプラン結果】

今回はライフプランを2パターン作成して比較検討していきました。

プラン① 45歳まで社宅で、そこから住宅購入した場合

→5500万円までなら余裕を持って返していける結果になりました。

プラン② 今から住宅購入した場合

→6,500万円までであれば余裕を持って返済していける結果になりました。

この差が生まれた要因は以下の3点が挙げられます。

①借入期間を50年にすることができたので、毎月の支払額を抑えることができ、その間に資産運用で資産を増やすことができた。

②頭金に入れようと貯めていた現金を資産運用に回し、お子様の大学資金に充てることで教育資金をクリアすることができた。

③なるべく早く住宅を購入することで、老後の住宅費の負担を減らすことができた。

以上の結果から、今のタイミングで予算6,500万円以内で検討していけば余裕をもって生活していくことができ、仮に金利が上がっても対処できる余裕が持てるということがわかりました。

【住宅会社について】

今回はお土地探しからのご計画。土地のエリア的に土地の予算が3,000万円前後かかりそうだったため、そこから逆算して総予算6,500万円に収まる金額帯の住宅会社を複数社ご紹介させていただきました。

最終的には私の方でも各社の提案やお見積りをチェックさせていただき、どの住宅会社にお願いするか、最終決断まで一緒に考えて決めることができました。

現在は無事に建物工事も始まり、完成を待つばかりです。

【今回のポイント】

①家賃補助のお得感に囚われ過ぎないこと。

→会社からの家賃補助が手厚くても家賃は家賃。誰かにあげているお金です。いずれ住宅購入を考えているのであれば、なるべく早く購入した方が一生涯の住宅費用は抑えられることが多いです。

②住宅予算はライフプランニングにて人生設計をしっかり立ててから決めること。

→借りれる金額と返せる金額は違います。もっと言うとゆとりを持って返していける金額を見極めることが非常に大切です。自分たちの生活に合った予算がいくらなのかしっかり確かめてから決めましょう。

③必ずしも頭金を貯めてから買った方がいいとは限らない。

→金利がじわじわと上がってきておりますが、まだまだ低金利です。

頭金を払って借入金額を下げるよりも、資産運用をして後々繰り上げ返済をした方が生涯で見たときに効率の良い返済と言えます。ただし、ご家庭によっては借入額を減らした方がいい場合もあるので、ライフプランニングをして確かめましょう。

【まとめ】

住宅購入を検討する上ではライフプランを必ず作ることをお勧めいたします。

自分たちの余裕を持って返していける住宅予算が分からないまま、勢い任せに住宅を購入して『旅行に行けない』『外食する余裕がない』『日々節約生活になっている』など、悲しい結果になってしまっている方がまだまだ多いのも事実です。

ぜひ住宅購入という人生の一大イベントに合わせてライフプランを作成してみましょう!

住宅購入事例住宅の購入を検討中で、地元の工務店さんとお話をしている途中で相談

Aさん(千葉県成田市)

ご主人23歳 年収450万円(会社員)、奥様23歳 年収250万円(会社員) 、お子様 なし(将来2人ほしい)

ご相談内容

ご相談者様は現在会社員ですが、あと1~2年後に実家の家業を継ぐ予定とのこと。

現在、東証一部上場企業にお勤めということもあり、住宅ローンを借りるという観点からは会社員のうちに住宅ローンを借りた方が良い条件が付く可能性が高いですが、まずはライフプランを立てて、人生の資金計画を組んでから検討するようご案内しました。

【ライフプラン結果】

今回の建築計画では、ご実家の土地に建てられるということもあり住宅予算としては建物+諸費用で建築できるご計画でした。

ライフプランの結果としては、今すぐ購入した場合3,100万円までであれば無理なく余裕を持って返済していける結果になりました。

仮に5年後に500万円を貯金して頭金に入れて購入した場合、2,900万円までであれば無理なく返済していける結果となりました。

この差が生まれた要因は以下の3点が挙げられます。

①5年間、賃貸に住む期間に差ができたため

②貯金して500万円を頭金に入れるか、その資金を資産運用したか

③現在の金利からの金利上昇の可能性(経済面と職業の属性面から)

以上の結果から、今のタイミングで予算3,100万円以内で検討していくのが良いのではないかということになりました。

【住宅会社について】

検討していた工務店さんが予算オーバーであったことと、ご相談者様がまだお若いことも考えて、長く安心して住めるようアフターフォローや保証のしっかりしているハウスメーカーを検討する方が良いのではないかとご提案させていただき、該当するハウスメーカーを2社ご紹介させていただきました。

ハウスメーカーをご見学後、保証の手厚さが全然違うと驚いておられ、ハウスメーカーで建てた方がいいと感じていただき、ご契約する運びとなりました。

現在は無事にご契約も終わり、悩み事もなく、楽しく間取りのお打合せ中です。

【今回のポイント】

①住宅購入はお家の見た目や設備だけで決めないこと。

→購入した住宅とは一生のお付き合いになります。長く安心して快適に住み続けられるようにメンテナンスや保証もしっかりしている会社を選びましょう。

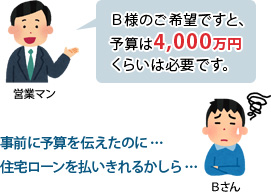

②住宅予算はライフプランニングにて人生設計をしっかり立ててから決めること。

→銀行が貸してくれる金額や、住宅営業の方が大丈夫と言ってくれる金額を鵜呑みにせず、自分たちの生活に合った予算がいくらなのかしっかり確かめてから決めましょう。

③必ずしも頭金を貯めてから買った方がいいとは限らない。

→頭金を払って借入金額を下げるよりも、資産運用をして後々繰り上げ返済をした方が生涯で見たときに効率の良い返済と言えます。ただし、ご家庭によっては借入額を減らした方がいい場合もあるので、ライフプランニングをして確かめましょう。

【まとめ】

ライフプランを作成することを面倒くさいと感じる方もいらっしゃるかもしれませんが、ライフプランを作るか作らないかで将来の計画が大きく変わってしまうかもしれません。

・奨学金によってお子様に借金を背負わせなければならない

・毎年旅行に行きたいけど、数年に1回にしなければならない

・老後の生活が節約生活になってしまう

など、悲しい結果になってしまっている方がまだまだ多いのも事実です。

ぜひ住宅購入という人生の一大イベントに合わせてライフプランを作成してみてください!!

住宅購入事例今後結婚を検討。それに伴い、家も考えたいが…

Yさん(他県在住)

本人40歳、お相手35歳

ご相談内容

他県にお住まいの為、打合せはオンラインにて対応。

お相手の方も打合せには同席頂き、一緒に考えて頂きました。

まずは、今の家についての想いとご希望、それについてのお悩みを全て打ち明けてもらい、問題点の洗い出しを行いました。

その問題点をより具現化する為に、「ライフプランニング」の作成・実施。

※ライフプランニング…生涯の生活設計

ここでY様ご結婚後の家の年間の収入・支出がどのようになっていくかも分かりました。

打合せをした際に、家の購入までは結婚も含めて時間がかかる為、まずライフシミュレーション表を見た上で、出来ることから解決していきたいというご要望もあり、下記内容を解決策としてご提案。

1.保険の見直し

→現在、会社の団体保険のみの保障内容。家の購入また今後お子様が出来た際の「必要保障額」をライフシミュレーション表から算定が出来たので、自身が必要な金額にて調整。また、保障内容が良い民間の保険会社への切り替えを行った。

1.資産運用・資産形成の開始

→上記同様、家の購入をした際に老後資金が枯渇する恐れがライフシミュレーション表を通して分かった。その為、今からその部分を補えるものを検討し対策として行った。また、住宅ローンの繰上げ返済も検討したい要望があった為、その点も踏まえてお金を今使わずに資産運用を行い、今後その資金を充てる計画を行った。

上記対策を行った際の解決策後のライフシミュレーションもY様と作り上げました。

一つずつをしっかりと解決した上で、これからY様は本格的に家の購入に向けて、住宅会社の選定・土地の選定に今現在対応しているところです。

全てがその瞬間に解決出来ればよいですが、自身や周りの状況も踏まえて、お時間がかかることもございます。その中で、一先ず、「出来ることをまず今からやる」こともしっかり対応させて頂いております。お客様も大変満足しており、今後どのような家の購入になるか楽しみという言葉も頂いております。

共に歩んで。想い出をつくる箱を作っていきましょう!

住宅購入事例家賃負担を考えると、戸建ての購入をしたほうが良いか

Sさん(茨城県つくば市)

-

Q.

私は28歳の会社員で独身です。2歳年上の姉とその子供、両親の5人家族です。現在はアパートを2部屋借りて住んでいます。

その家賃負担を考えると、戸建ての購入をしたほうが良いのではないか検討しております。

姉と弟での住宅ローンが組めるかと将来の課題について教えて下さい。 -

A.

姉と弟での住宅ローンは一般的ではありませんが取扱いをしている金融機関はあります。今回は、希望の土地と建物の購入には、姉と弟の年収の合算で住宅ローンの借入れの必要がありました。

将来の課題として、住宅ローンは基本的に30年以上の長期返済をしていくことになります。姉と弟さんの年齢がまだ若いことで、今後おふたりの家族構成が変わる可能性があります。その際に住宅ローンの返済と自宅をどのようにするのかの事前の検討が必要になります。

その他、住宅ローンの組み方や返済方法などについては住宅購入診断士の資格を持つ「おうちの買い方相談室つくば店」のファイナンシャルプランナーに是非ご相談下さい。

住宅購入事例住宅会社が沢山あり何がどう違うのかわからない

Tさん(千葉県印旛郡)

ご主人30歳、奥様30歳、お子様 まもなく誕生

ご相談内容

ZOOMにてご相談スタート。

現在の希望、将来の不安をヒアリング。

希望としては常に快適で自由設計の注文住宅が良く、住宅ローンについても無理なく返済したい。

不安は住宅ローンを実際にどのくらいが適正なのか?金利はどうするのか?頭金はどうするのか?と、やはり住宅ローンについてのご不安が大きかった。

まずは大枠でお金の流れを確認するためライフプランを実施。

ライフプランは奥様がこのまま働くパターン・奥様が扶養内で働くパターン・専業主婦になるパターン、それぞれご確認いただく。

共働きの現在では世帯年収が高くハイコストメーカーでも予算は可能。

ただ、今後奥様が専業主婦になった場合、住宅ローンの返済はかなり過酷な状態になる。

そういった将来の可能性も視野にいれて住宅会社を考えた。

その他にも金利についてや、頭金についても住宅営業マンや銀行員が教えてくれないテクニックをお伝えした。

快適な空間を実現できそうな住宅会社を選定。

いつもなら複数社ご紹介させていただくが、奥様のお腹が大きいのでご負担をかけないように厳選に厳選を重ね1社のみご紹介。

もちろん、気に入らなければすぐお申し付け下さいと伝えていた。

住宅会社の営業マン、住宅性能、費用、すべてにおいてご満足いただけた。

ご自身で2~3社見学に行かれていたが、営業マンの対応が格段に違った。

住宅への情熱、子育て環境も配慮しての土地選び、寄り添ったスケジュール感など、満足度は120点とのこと。

つい先日土地契約が終了し、建物のご契約まであと少し。

このまま順調に進めば秋口にはご家族三人で新しい生活の幕開け。

お腹の赤ちゃんも、居心地いいママのお腹から、居心地のいい新居への引っ越しを楽しみにしていることでしょう♪

住宅購入事例実家の持ち家の処分と住宅ローンについて

Kさん(茨城県つくば市)

-

Q.

夫47歳、妻43歳の共稼ぎの公務員で、現在賃貸アパートに住んでおり、子供はおりません。私(妻)の実母が近くの自己所有の戸建てにひとりで住んでおりますが、高齢で足も不自由な為、駅近で買い物にも便利な新築マンションを購入して一緒に住もうと考えております。年齢的な不安もあるので住宅ローンの組み方と実母の戸建ての処分についてアドバイスをお願い致します。

-

A.

住宅ローンの完済年齢は一般的に80歳となっておりますが、遅くとも定年時には完済する目処の対策が大切だと考えます。

住宅ローン控除制度をフルに活用することも重要です。

ご夫婦の各自の年収と借り入れ金額でのシミュレーションをして、場合によってはご夫婦でのペアローンも検討する必要があります。

奥様の実母のお住まいになっている土地は、その場所にもよりますが、家屋の築年数が経っているのであれば、売却することをお勧めします。

そして、その売却代金とお手持ちの金融資産などを勘案して「住宅ローンの早期返済」、「働けなくなるリスク」、「老後資金準備」の3つの項目の対策を立てることをお勧めします。

まず「住宅ローンの早期返済」については固定金利を選択して返済総額を確定させて下さい。これにより次の2つの項目の「働けなくなるリスク」や「老後資金準備」について、様々な方法をとることが可能になります。

なぜ返済総額を確定させる必要があるのか、そしてどのような対策を取ればいいのかについては、住宅購入診断士の資格を持つ「おうちの買い方相談室つくば店」のファイナンシャルプランナーに是非ご相談下さい。

住宅購入事例住宅購入を検討したいと思っているが、何から始めたらいいかわからないため一から教えてほしい

Bさん(富里市)

ご主人34歳 年収560万円(会社員)、奥様34歳 年収260万円(派遣社員)、お子様4歳 男の子(将来もう1人ほしい)

ご相談内容

そこでライフプランニングにて、将来お子様2人が留学した場合でシミュレーションをしてみました。

【ライフプラン結果】

5,400万円の住宅ローンを借りて毎月約14万円の住宅ローンを払っていくと、、、

- 2人目のお子様の留学資金が不足する。

- 預貯金をお子様の教育資金で使い果たしてしまい、お子様が大学卒業後からでは老後の準備が間に合わず老後の生活費が不足する。

【解決策提案】

- 住宅ローンの毎月の返済額を約13万円(借入額5,000万円)までとして、

土地探し、住宅会社探しを検討。

→住宅購入により、教育資金、老後資金が足りなくなることを防ぐ。

→将来の必要資金を貯めるために節約生活になってしまうことを防ぐ。 - 今の家賃よりも住居費が浮くため、浮いた分を資産運用に回していく。

→教育資金、老後資金などを目的別に運用することで、将来のお金の管理をしやすくする。 - 携帯代、保険、光熱費なども見直しをして、月々の支出を-1.6万円できるようご案内。

→住居費以外の毎月の支出についても見直しをすることで、将来の支出を大幅に減らすことができ、将来に向けての貯金、資産運用を楽にすることができる。

【ライフプランニングで分かったこと】

現在の家賃では自分たちの理想とする生活に対して支出が大きすぎることが分かりました。

現状、毎月14万円を払うことは全く苦にはならないとのことでしたが、自分たちが考える理想の将来を手に入れるためには、もう少し貯金、資産運用を増やしていかなければならないという事実が分かりました。

もし『今の家賃が払えているから』と安易に判断して住宅を購入していたら、、、

お子様の留学や大学費用は奨学金を借りてもらうことになっていたり、

自分たちの老後も厳しい節約生活が待っていたと思います。

【ご相談後】

ご相談者様はライフプランニングによって、現状払えている家賃14万円も将来のせっけいにおいては大きな負担になっていることに驚いていらっしゃいましたが、購入前に気づくことができて良かったとご安心されておりました。

現在は当初検討していた希望エリアとは違うエリアにはなりましたが、ご納得いただいた上でお土地も住宅会社もご契約され、お金の不安がない状態で住宅会社様と楽しくお打合せをされております。

【今回のポイント】

- 今の家賃と同じなら大丈夫と安易に判断しないこと。

→今は家賃も払えて、貯金もできていても、それで将来大丈夫かどうかはライフプランニングをしてみないと分かりません。

しっかりライフプランを立てて、自分たちの人生を踏まえた予算組みをしましょう。 - 住宅以外にも見直せる固定費はしっかり見直して、浮いたお金を貯金、資産運用に回して、将来設計をしやすくしていきましょう。

→住居費以外にも、光熱費、通信費、保険など毎月支出があるものは将来に大きな影響を与えるので積極的に見直しをしていきましょう。

そして浮いたお金は教育、老後、娯楽等、目的別に貯めることで将来設計をしやすくしましょう。

ライフプランを作成することを面倒くさいと感じる方もいらっしゃるかもしれませんが、ライフプランを作るか作らないかで将来の計画が大きく変わってしまうかもしれません。

- 奨学金によってお子様に借金を背負わせなければならない

- 毎年旅行に行きたいけど、数年に1回にしなければならない

- 老後の生活が節約生活になってしまう

など、悲しい結果になってしまっている方がまだまだ多いのも事実です。

ぜひ住宅購入という人生の一大イベントに合わせてライフプランを作成してみてください!!

住宅購入事例新築マンションへの住み替えについて

Aさん(茨城県つくば市)

-

Q.

現在45歳の独身女性で会社員です。生涯独身を決めて新築マンションを11年前に購入しました。最近そのマンションがかなり値上がりしてきたので売却して、広い新築マンションに住み替えようと考えています。アドバイスをお願いします。

-

A.

新築のマンションの売却を考える場合には、一般的には10年以内だと建物の価値も維持できるといわれています。

その点からも今回の売却を考えるタイミングとしては良いと思われます。

ポイントとなる点は以下の通りです。- 今回の買い替えの場合には、売却益に係る3,000万円の特別控除も利用出来るので、まず売却により現在の住宅ローンの残債を全額返済することを前提に考えて下さい。

- 購入するマンションについては、住宅ローンの組み方が非常に重要になります。頭金の有無や金利の固定・変動選択、返済期間などによりその支払い総額が大きく変動するためです。

又、売却益の活用の仕方や毎月の住宅ローンの支払方法により、「繰上げ返済」や「老後資金」準備の対策も十分取れるようになります。 - 買い替えはせずに、「賃貸」にする方法も考えられますが、以下のリスクを考慮しなければなりません。

①空室対策

② 家賃の未納

③ 立ち退き・転貸借問題

④ 修繕積立金・管理費の上昇

⑤ 地震などによる破損リスク

⑥ 固定資産税の負担

最後に今回購入するマンションは、老後に「再度売却」して別の「終の住処」を選択する可能性もありますので、その点を考慮した物件選びをすることをお勧めします。 住宅ローンの組み方や「繰上げ返済」、「老後資金」準備の対策については、住宅購入診断士の資格を持つ「おうちの買い方相談室つくば店」ファイナンシャルプランナーに是非ご相談下さい。

住宅購入事例住宅購入で住宅ローンをどのように選べばいいか

Mさん(千葉県千葉市)

ご主人50歳、奥様39歳、お子様2人(3歳と0歳)

ご相談内容

まず住宅ローンは大きく2つに分けられる。

変動金利と固定金利。

多くの人は変動金利で借り入れをしている。

住宅会社から固定金利を案内されることは正直かなり少ない(ほとんど無いくらい、、、)

変動金利と固定金利のメリット・デメリットを伝える。

このメリット・デメリットをご理解いただいた上で選択することが理想。

■変動金利

≪メリット≫

- 現在の金利が低い

- 返済プランが多数ある

≪デメリット≫

- 金利が変動しているので経済状況によって金利が上がる

- 125%ルールが適用され、場合によっては未払い利息が発生する

(125%ルールを採用していない金融機関あり)

■固定金利

≪メリット≫

- 金利が固定されているので将来の見通しが立ちやすい

≪デメリット≫

- 変動金利に比べると金利が高い

ここで変動金利のデメリットの125%ルールや未払い利息とは何かご質問いただく。

125%ルールや未払い利息について理解しないまま変動金利を借りている方はかなり多い(既に住宅ローンを借りている方もほとんどの方が知らなかったと言われる、、、)。

変動金利の仕組みとして、変動金利は金利の見直しは半年ごとに行われる。

世の中の景気が良くなると金利は上がり、景気が悪くなると金利は下がる。

アメリカでは金利の利上げにより住宅ローン金利は6パーセント前後になっている。

現状、日本の変動金利は変動していないレベルとなっているが、日本でもアメリカような状況になることは無いとは言い切れない。

※125%ルール・未払い利息の詳しいご説明につきましては、弊社ホームページの『ファイナンシャルプランナー(FP)コラム』内の金利が上がると変動金利はどうなるの?をご参照下さい

変動金利は経済の影響を受けるので今後の見通しも立ち辛い。

ただ金利が低いからという理由で借り入れするのはとても危険なんだなとお客様。

固定金利も視野に入れて検討していきたい。

おうちの買い方相談室成田相談室で相談しなければ、変動金利・固定金利のメリット・デメリットも知らないままだった。

どちらを選択するかまだわからないが、選択肢が増えたことで選べる充実感があり相談して良かったと大変ご満足だとご感想をいただいた。

住宅購入事例ペアローンを組むときの注意点について

Oさん(茨城県つくば市)

-

Q.

夫40歳、妻35歳、子供5歳で夫婦共稼ぎのサラリーマンです。

都内のマンションの住宅ローンをペアローンで組もうと思っております。ペアローンを組む場合の注意点を教えて下さい。 -

A.

住宅ローンをペアローンで組む場合として、購入価格に対して、単独での借入額の不足や住宅ローン控除の為に、ご夫婦の年収合算することがあります。ご夫婦が健康や仕事上で問題なく働いて行くことが前提になっているのでこの前提が崩れるようなことがあると大変です。特に離婚した場合には、住宅ローンを単に滞納しなければ良いというだけでなく、「借入れをしている人が住んでいる」ことが条件になっているので、金融機関から一括返済を求められる場合もあります。その為、他の金融機関での借り換えをするという方法もありますが、借り換え金額によっては出来ない場合もあります。

又、病気や転職、失業、倒産など予測が困難な時代においてはその対策は必須といえます。

ペアローンを組む場合には、特に以下の点を考慮する必要になります。- 住宅ローンの返済計画にゆとりを持つ

- 資産価値を維持出来るマンションを購入する

などがあります。

この他にも具体的にどの様な注意点があり、それらの対策をどう取れば良いかについては「おうちの買い方相談室つくば店」の住宅購入診断士の資格を持つファイナンシャルプランナーに是非ご相談下さい。

住宅購入事例住宅ローンがちゃんと払っていけるか不安。。。

Bさん(千葉県印旛郡)

ご主人38歳 年収500万円(会社員)、奥様30歳 年収280万円(会社員)、お子様 なし(将来2人ほしい)

ご相談内容

今回のご相談者様の場合、確かにご夫婦の年収から計算すると5,500万円の住宅ローンを組むことも可能かと思いますし、払うことも可能かと思います。

しかし、ご相談者様のご要望としては将来お子様が2人欲しい、お子様ができたら奥様は専業主婦もしくは扶養の範囲内で働きたいというご要望がありました。

そこでライフプランニングにて、将来奥様が専業主婦になった場合でシミュレーションをしてみました。

【ライフプラン結果】

5,500万円の住宅ローンを借りて毎月約14万円の住宅ローンを払っていくと、、、

- お子様が大学に通っている頃に預貯金が不足する。

- 奥様の収入減により老後の貯蓄が満足にできないことに加え、お子様の大学卒業予定とご主人の定年退職時期が近いため、老後の生活費が不足する。

【解決策提案】

- 住宅購入予算を上限4,800万円までとし、土地探し、住宅会社探しを再検討。

→住宅購入により、教育資金、老後資金が足りなくなることを防ぎ、かつ、住宅購入によって節約生活になってしまわないようご案内。 - 浮いたお金の中から少しずつ資産運用に回していき、教育資金、老後資金にあてられるようにする。

→教育資金、老後資金、旅行等資金など、目的別に管理することで、将来のお金の見える化をしていくようご案内。 - その他にも携帯代、保険、光熱費等も見直しをして、月々の支出を-2.7万円できるようご案内。

→貯金もできて一生涯を通じて支出を減らせる為、効果大。

今回はライフプランニングをすることによって、住宅営業の方に乗せられたまま住宅を購入することなく、一度踏みとどまって、自分たちが本当に安心できる住宅予算を知ることが出来ました。

もしそのまま住宅を購入していたら、将来節約生活を強いられたか、本当はお子様が2人欲しかったのに金銭的な理由で1人にしなければならなかったかもしれません。

ご相談者様はライフプランによって将来についてご安心していただけたとのことで、新たにお土地を選定し、住宅会社も決めることができました。

現在は無事に住宅会社との打合せも終わり、工事の着工を待つばかりです。

【今回のポイント】

- 住宅会社で案内された予算を鵜吞みにしないこと。

→しっかりライフプランを立てて、自分たちの人生を踏まえた予算組みをしましょう。 - 住宅以外にも見直せる固定費はしっかり見直して、浮いたお金を貯金、資産運用に回して、将来設計をしやすくしていきましょう。

→教育、老後、娯楽等、目的別に貯めることで将来設計をしやすくしましょう。

ライフプランを作成することを面倒くさいと感じる方もいらっしゃるかもしれませんが、ライフプランを作るか作らないかで将来の計画が大きく崩れてしまうかもしれません。

「本当はお子様が2人欲しいのに金銭的に厳しい」「せっかく買ったマイホームを手放さなければならなくなった」など、悲しい結果になってしまっている方がまだまだ多いのも事実です。

ぜひ住宅購入という人生の一大イベントに合わせてライフプランを作成してみてください!!

住宅購入事例アパートに暮らしているが戸建ての平屋を新築で建てたい

Zさん(茨城県つくば市)

-

Q.

40代の共稼ぎの夫婦です。子供はおりません。現在アパートに暮らしておりますが、「家賃がもったいない」のと「老後ひとりになった場合には、賃貸アパートを借りるのが難しい」という話を聞き、戸建ての平屋を新築で建てたいと考えております。年収は夫の方が多いですが、過去に自己破産をしており住宅ローンが組めるか心配です。アドバイスをお願い致します。

-

A.

今回のご相談者様の理由で住宅購入を検討されるかが非常に多くなってきております。現在は住宅ローン控除もあり、住宅ローン金利も歴史的低水準なので、住宅購入を検討される良いタイミングだと考えております。さて、ご質問ですが自己破産の時期にもよりますが、ご主人名義での住宅ローンの借入れは難しい場合があります。奥様を住宅ローンの主債務者にして、ご主人を連帯債務者にすることで借入れを検討されては如何でしょうか?世帯年収で金融機関からの借入れ上限額を知り、変動金利や固定金利の場合の毎月の返済額などをみて借入金額を検討して下さい。

「借入可能金額と返済可能金額は違います!」

どのような住宅ローンの組み方が良いかは、是非ご相談下さい。

住宅購入事例今住宅購入するか、しっかり頭金を貯めてから購入するか

Kさん(千葉県印旛郡)

ご主人30歳 年収600万円(会社員)、奥様29歳 年収180万円(会社員)、お子様1歳、お子様将来あと2人

ご相談内容

このご家族様の場合、将来お子様があと2人欲しいというご要望がありました。

ですので、奥様が長期間時短勤務になることと、子育て費用が多くなるということに不安がありました。

そこでライフプランニングにて、今住宅購入した場合と4年後に住宅購入した場合で比較してみました。

【ライフプラン結果】

- お子様が大学に通っている頃に預貯金が不足する。

- 4年後に住宅を購入した場合、65歳以降の住宅ローンの支払いにより預貯金が足りなくなる。

- 奥様が時短勤務期間中はあまり貯金ができない。

【解決策提案】

- 住宅購入時に入れる予定だった頭金を入れず、お子様が大学生になるまで資産運用をして教育資金を増やしていく。

→お子様達に奨学金を借りさせずに済む。 - 4年後ではなく今から住宅購入することを検討し、なるべく早く住宅ローンが終わるようにしていく。また、資産運用に回した頭金から、繰上げ返済費用も捻出し、必ず65歳までにローンを完済できるようにしていく。

→老後の資金を確保できる。 - その他にも携帯代、保険、光熱費等の見直しもご案内し、月々の支出を-2.2万円できるようご案内。

→奥様が時短勤務期間中も貯金をすることができる。

ライフプランニングにて比較することによって、お客様の問題点が明らかになり、早いうちに対策を考えることができるようになったため、今の生活環境やスタイルは変えずに固定費の見直しだけで、改善のご案内をすることができました。

ライフプランによって将来についてご安心していただけたとのことで、現在は無事に素敵なお土地にも巡り合い、ハウスメーカー様と楽しく間取りのお打合せ中です!

【今回のポイント】

- 頭金は入れない方が良い場合もよくあります。

- 頭金を貯めるよりも早く購入した方が良い場合も多いです。

- 早く問題点が分かれば、よりリスクや負担を抑えた解決策をご案内することができます。

ライフプランを作成することを面倒くさいと感じる方もいらっしゃるかもしれませんが、ライフプランを作るか作らないかで将来の資産が1000万円以上変わることも出てきます!

ぜひ住宅購入という人生の一大イベントに合わせてライフプランを作成してみてください!!

住宅購入事例住宅ローンと子供の教育費が心配です!

Kさん(茨城県つくば市)

-

Q.

夫婦共に38歳で、夫は会社員で専業主婦をしています。子供は7歳を筆頭に5歳、3歳の3人おります。子供には、教育を身につけさせたいので幼稚園から高校までは全て私立に行かせたいと思っています。

戸建ての住宅の購入予定もあり、いくらまでの住宅ローンを組めば良いか心配です。教育資金と老後資金の準備と運用についても教えて下さい。 -

A.

現在のご主人の年収と将来の働き方と奥様も下のお子様の小学校入学時から働きに出られるとのことを前提に「ライフプランシミュレーション」を作成致しました。3人のお子様全員を高校まで私立,大学も私立理科系に進学予定でシミュレーションすると住宅購入に関係なく家計が今後非常に厳しくなることが分かりました。

お子様の進学先や家計の見直しについて再度ご夫婦で検討して頂いた上で適正な住宅購入価格を算定したいと思います。

又お持ちの金融資産も普通預金に置いたままとのことでしたので、「長期・積立・分散」に基本に則り、教育・老後資金に備えて運用をお勧めします。具体的な方法や投資先については、運用する金額や目標額、必要な時期などにより変わってきますので総合的に判断する必要があります。

住宅購入事例いくらまで住宅ローンの借り入れをしても大丈夫なのか

Nさん(千葉県成田市)

ご主人様29歳、奥様30歳、お子様が現在お2人で3人目もご検討中。ご主人様は転職予定あり。奥様は早期退職希望。

ご相談内容

上記のような状況で、おうちの買い方相談室成田相談室にご予約。

まずは、現状の収支状況の確認ならびに転職後のご主人様のご収入の見込み、奥様はいつぐらいまで働く事を想定されているのか、ご家族が増えた際にやりたい事、お子様にやらせてあげたい事、今後お2人が心配されている事などを色々お伺いました。

それを元にライフプラン作成を行い、転職後のご家庭の状況、奥様がご希望のご年齢で退職された際やまたその前後で辞めた場合などをご確認頂きました。

合わせて、教育資金や老後資金など今後の支出でポイントになる部分で、これから出来る資金対策もご案内致しました。

ご主人様は転職後でも問題なく家計が成り立つ事、奥様はご希望の年齢で退職されても問題ない事をご確認されて、とても喜んでいらして安堵されておりました。

土地の方はまだ見つかるまでに少しお時間がかかりそうとの事でしたが、とりあえず購入前に気になっていた事を確認出来たので、楽しく土地探しも出来そうですとおっしゃっておりました。

また土地の金額や住宅会社が正式に決定した段階で、ライフプランを修正してフォローしていく予定です。

住宅購入事例中古マンション購入のポイントと良いリフォーム業者の見分け方

Tさん(茨城県つくば市)

-

Q.

40歳の共稼ぎの会社員の夫婦です。

終の棲家として3LDKの中古のマンションの購入を検討していますが、子供がいないので購入後のリフォームも予定しています。

中古マンション購入のポイントと良いリフォーム業者の見分け方等がありましたら教えて欲しいです。 -

A.

中古マンションの購入についてのポイントはいくつかありますが、主なものは

(1) 立地条件

(2) 築年数

(3) 施工業者

(4) 全戸数と入居者数や入居者年齢など

(5) 管理組合の活動状況

(6) 修繕積立金額とその推移

(7) 敷地内の駐車場台数

(8) 売却予定や可能性の有無

などです。 今回、戸建てではなく「マンション」にされたのは「利便性」を最優先に将来の「老後生活」を見据えてとの理由でしたので上記のポイントから検討することをお勧めします。

又、リフォーム業者の選定は意外と難しく、各業者のHPなどだけでは中々判断しづらいと思います。各業者の施工例なども掲載されている場合もありますが、実際の仕上がりなどを見ることが出来ないため、最終的にはその業者を間近で良く知る人に相談するのが最善と思います。

「おうちの買い方相談室つくば店」では、実績があり信頼のおける業者を紹介させて頂きますので是非ご相談下さい。

住宅購入事例ご夫婦の意見が合わず、時間が過ぎていくばかり。。。家の購入をどうすれば良いか

Tさん(千葉県佐倉市)

ご主人、奥様共に30代 ※今後お子様が生まれる予定

ご相談内容

上記のような状況で、おうちの買い方相談室成田相談室にご予約を頂きました。まず、おうちの買い方相談室で行ったのは、しっかりとした現状把握。ご主人様がどのような考えをお持ちなのか、奥様がどのような考えをお持ちなのか。双方の意見をしっかりとキャッチし、また今後のお子様の事や家に対しての想い(おうちが出来た時に何をしたいのか等)をヒアリング。全てを、「ライフプラン」という生涯の人生設計に組み込みました。それをした上で、戸建てとマンションのメリット・デメリットの説明を行い、また百聞は一見にしかずというばかりに、実際に現地に足を運んでもらい、ご案内も致しました。

結果的に、お客様としては、戸建てで注文住宅希望となりました。

ご夫婦からは、

「相談するあてもなく、只々時間が過ぎていき、仕事も忙しく話す時間も限られている中で、こんな頼れる場所が身近にあるのは非常に嬉しい。」と、仰って頂いたのが担当として印象に残っております。

ご相談頂いた時にはもう出産が間近に控えておりましたが、ある程度、方向性がまとまってご夫婦としても、安堵な気持ちとなっております。引き続き、おうちの買い方相談室は今後もしっかりとフォロー対応していきます!

住宅購入事例リノベーションされた戸建ての提案

Nさん(茨城県牛久市)

-

Q.

現在、アパート住まいをしている共稼ぎで同い年の27歳の夫婦です。子供は長男(5歳)、長女(2歳)の4人家族ですが、将来的にはもうひとり子供が欲しいと思っております。今の家族構成でもアパートが手狭なことや今後の子供の成長を考えると子供部屋を与えてあげたいので戸建てを購入したいと計画しております。

無理のない住宅の購入予算を教えて下さい。 -

A.

ご主人と奥様の世帯年収と今後の収入の見通しや家族計画などをヒアリングしてライフプランシミュレーションを作成致しました。

ご希望のエリアでの新築の戸建ては、お子様の教育資金やご夫妻の老後資金などを考慮すると予算的に無理があることが分かりました。

只、戸建てはどうしても欲しいということで「リノベーションされた戸建て」(=中古物件)を検討することをお勧め致しました。

実際に物件を見ないと不安とのことだったので現地に行き、立地条件や外観や内装などを建築業者の方から説明を受けたところ非常に満足出来たこともあり、予算も新築の場合に比べて半分以下になることでご希望の戸建ての購入が可能になりました。

住宅購入事例お子様も独立し親の責任も一段落したので「住み替えたい」

Aさん(千葉県成田市)

あと十数年で定年退職を迎える方

ご相談内容

その方とは住宅購入の相談で依頼を受けたわけではなく、老後が心配という事で相談を受けました。

ライフプランを作成するために、家計の事はもちろんですが今後の人生と、過去を振り返りました。

その時に住み替えたいという思いを聞きました。

風が強い、砂が入ってくるため洗濯物が干せない、熱い。

日頃、住まいに対してストレスはあるようでした。

ストレスフリーな家に越したい。

とは思うものの、年齢の事も考えると現実的ではない。

そのことは加味せずライフプランを作ってくださいとの要望でした。

ライフプラン作成のためのヒアリングの最終確認で、

本当に住み替えなくて良いんですか?とお伺いしたところ、

「住み替えなくて良いです」と返事を頂きましたが、

明らかに本当は住み替えたいという気持ちが、顔に現れておりました。

後日、住み替えせずに老後を迎えるライフプランを見て頂きました。

対策もしっかり行えば、不自由のない老後が送れるだろうという結果でした。

サプライズで住み替えた場合のライフプランも作成いたしました。

今のお住まいのマンションの売却見込み額、残債、新居の購入費用、ローンの支払い方。

想定外の費用がなるべく少ない用、リサーチしライフプランに反映致しました。

もちろん、住み替えないほうが資金的に余裕はあります。

しかし、一度きりの人生。

自分の理想なライフスタイルを形にできるかもしれないという希望は、この方の背中を強く押したようです。

その後も、細かく打合せしライフプランを再度作成。

未来を想像できたようで、購入を決断されました。

私はこの決断に感動しました。

この方に言われました。

「ありがとう。」

笑顔でこう仰ってくれました。

この方の第二の人生は、これから始まります。

この人生は、これから50年ほど続きます。

ライフプラン通りには行くことは限りなく難しいですが、細かく作成したことによりブレの少ないだろうライフプランを作成することができました。

これからも末永く、サポートさせていただくことを約束し、常に寄り添い、いつでも手を差し伸べられるようお付き合いさせて頂きます。

住宅購入事例今回購入して良い住宅価格はいくらが妥当か

Dさん(茨城県つくば市)

-

Q.

公務員をしております夫婦で共に32歳です。5年前に地元の工務店で戸建ての注文住宅を建てましたが、入居して直ぐに天井からの雨漏りがひどく再三補修するように依頼しましたが、多忙を理由に対応してもらえずやっと補修に来た時には、既に壁の断熱シートまで雨水が入っており建て直しをすることになりました。ところが、その工務店が突然倒産してしまい現在は取り壊されたままの状況です。

住宅ローンの残債もある中、今は家族5人でアパート住まいをしておりますが再度別の住宅メーカーで新築しようと考えております。

今回購入して良い住宅価格はいくらが妥当なのかを教えて下さい。 -

A.

今回のご相談では、

①現在の住宅ローン残債務額も踏まえて、新たに住宅ローンはいくらまで借りられるのか。

②新たな住宅ローンの無理のない返済額はいくらかを知ることが重要です。

その為に「ライフプランシミュレーション」を実施することになりました。

ご夫婦の年収や金融資産、退職金額、ライフスタイルやお子様の教育方針、老後生活などをヒアリングさせて頂き、今回の住宅予算を算出しました。

ご夫婦の年齢も若く、金融資産もお持ちで当初の住宅価格が世帯年収に比べて低めに設定されていたこともあり、新たな住宅ローンでの借換えもスムーズに行きました。

住宅購入において依頼した工務店の倒産は滅多にあるものではありませんが、しかし実際に起きてしまうとその後の人生設計が大きく変わってしまいます。

地元の工務店さんの場合、その会社の信用情報収集はなかなか難しい部分もあります。信用情報は帝国データバンクなどで調べることも可能ですが、その前に是非ご相談下さい。

住宅購入事例色々お金がかかる状態で、そもそも家の購入をしても良いか

Tさん(千葉県成田市)

ご主人 30歳、奥様 29歳 ※2年後と4年後でお子様は検討中

ご相談内容

上記のような状況で、おうちの買い方相談室成田相談室にご予約。

まずは、現状の収支状況の確認ならびにこれからどんな結婚式を挙げたいのか、どこに新婚旅行に行きたいのか、またどんなおうちを建てて、ご家族が増えた際にやりたい事、お子様にやらせてあげたい事などを伺いました。

それを元にライフプラン作成を行い、これから結婚式を挙げて、新婚旅行にも行って、マイホームを購入して、どのタイミングで、どのくらいのお金が必要で、その時々で預貯金がどのくらいになるのかを一つ一つご確認頂きました。

合わせて、教育資金や老後資金など今後の支出でポイントになる部分へのこれから出来る資金対策もご案内致しました。

「ここまで考えて頂けるなんて…本当にヤバいです、ありがとうございます。」とお二人の安心仕切ったご様子が印象的でした。

その後、土地の選定に少しお時間を要したものの、メーカーさんとの契約も無事スムーズに終わりました。

今は、漠然としていたお金への不安も無くなり、間取りの打合せを色々想像しながら、楽しく行なっているとの事でした。

住宅購入事例現在の世帯年収でいくらの住宅購入予算が妥当か

Iさん(茨城県土浦市)

-

Q.

45歳の夫婦で共に公立病院の勤務医をしております。

子供は中学2年生を筆頭に4人おり、その内2人を医者にしたいと考えております。現在は賃貸に住んでおりますが子供の成長により手狭になり、戸建てを検討しております。

将来はその戸建てを売却若しくは賃貸にして、リタイア後には別の土地に戸建てを購入することも考えております。

現在の世帯年収でいくらの住宅購入予算が妥当なのかを教えてもらいたいです。 -

A.

現在の世帯の金融資産と年収で、ご検討されている住宅購入予算を基にライフプランシミュレーションを作成したところ、お子様2人が私立の医学部に入学した場合でも、住宅ローンの返済と教育資金および老後資金についても十分確保出来ております。

しかし問題点が2つあります。

ひとつは、インフレ対策(特にハイパーインフレ対策)です。ライフプランシミュレーションでは、現在の円の貨幣価値が将来大幅に変わらないことを前提にしているので、第二次世界大戦後に日本で起きたハイパーインフレが万が一起きた場合(現在の国の借金はその当時よりも名目GDP比で悪化しています)には対策をしていないと対応出来なくなります。

二つ目は、ご夫婦共稼ぎが何らかの理由でお一人の収入になった場合の対策です。前述のインフレ対策にもなり、死亡のみならず就業不能の状態にも対応出来る生命保険に加入することも検討する必要があります。

また、リタイア後に再度住宅購入も考えているとのことなので、その際に住宅ローンを組めない場合のことも考えて、今回の戸建ては売却を前提に、資産価値が極端に劣化しない住宅の購入することをお勧めします。

住宅購入事例良い土地を見つけたが、どうやって住宅ローンを組んだら良いか

Aさん(千葉県印旛郡)

ご主人 34歳 年収280万円(会社員)、奥様 31歳 年収400万円(会社員)、お子様 3歳、お子様 1歳

ご相談内容

通常であれば、転職して少なくとも数ヶ月経ってからでないと、銀行の住宅ローンの審査は通りません。

しかし、不動産業者様は数ヶ月も待ってはくれません。

他の早く買ってくれる人に売ってしまうのが通常です。

フラット35であれば、転職後1ヶ月でも審査してくれたりもしますが、そうなると審査をするのは早くても4月末。

良い土地が見つかった以上、そこまで待てません。

銀行、信用金庫、労働金庫、農協などさまざまな金融機関に問い合わせをしたところ、

とある銀行だけ、転職前でも審査可能とのお返事をいただき、無事に事前審査の融資承認をいただくことができました。

結果、お客様は無事にお土地の契約をすることができ、

現在、ハウスメーカーにて間取り等の打ち合わせ中です。

銀行と担当者様によると、今回のお客様のケースでは転職先が公務員であり、現在ではよりも年収が上がるということが明確だった為(証拠書類の提出必須)、審査を通すことができたとの事でした。

また今回のケース以外でも、

住宅ローンの審査においては銀行の担当者様の力量でも審査の通過のしやすさが変わってきます。

なぜなら、事前審査の際にはお客様の情報を銀行に提出しますが、それと一緒に銀行の担当者様のレポートも提出されるからです。

このレポートは、『このお客様は○○だから、大丈夫!』といったニュアンスの、要は背押しのレポートです。

ここをしっかりやってくれる銀行の担当者様かどうかも凄く大切になりますので、もし事前審査で困っている方はご相談ください!

住宅購入事例自宅をリフォームして賃貸かそれとも売却か

Aさん(茨城県つくば市)

-

Q.

夫婦(共に47歳)と二人の子供(中1と小5)の家族です。

現在築40年の木造の自宅に住んでおります。

自宅から車で30分位の処に妻の両親が住んでおりますが、両親ともに高齢になった為、両親の戸建ての家を2世帯住宅としてリフォームして家族で引っ越す予定です。

そこで今住んでいる自宅の処分として、リフォームして賃貸にするか、売却するかで悩んでおります。

アドバイスをお願い致します。 -

A.

築40年の木造の自宅のリフォームについてですが、建築基準法などの法規制が当時と大きく変わっており、事前に専門家の方に調査してもらう必要があります。その上でリフォーム費用と今後のメンテナンス費用も併せて検討した上でその収支を判断する必要があります。

その他に賃貸した場合には、空室などのリスクがあることを忘れてはいけません。

一方自宅の売却については、業者より600万円の価格が提示されているとのことなので、この売却代金の資産運用が重要になります。

ご両親の自宅のリフォーム費用は、手持ちの資金がある場合でも現在の住宅ローンの低金利などを活用して、出来るだけ長期間の借入れを行うと同時にこの売却代金を含めた資産運用により、お子様の教育資金やご自身の老後資金の準備をしていくことをお勧めします。

住宅購入事例住宅ローンがどのような種類があり、どの銀行がご自身に合っているのかを確認したい

Hさん(千葉県印旛郡)

ご主人 33歳、奥様 33歳 ※1年後にお子様も考えている

ご相談内容

上記のような状況で、おうちの買い方相談室成田相談室のご予約を頂く。

まずは、ご依頼にあった住宅ローンについてのご案内を行う為に、色々と現状とお考えなどを伺い、それを元にアドバイスやご提案を行いました。

色々、お話を伺っていく中で以前に行なったライフプラン結果にご夫婦共に違和感を懐いている状態である事。また本当に以前のライフプラン結果を踏まえて、ローン借入を行い、今後家族も増える予定なのに大丈夫なのかを改めて確認したいとの事でした。

セカンドオピニオンで、ライフプラン相談を行う事になり、お二人の教育についてのお考えやおうちが完成してからどんな生活を送りたいかなど色々とお伺い致しました。

お客様より『以前のライフプランでは、ここまで細かく私の思いを聞いてもらえず、最後にただローン借りても大丈夫ですとだけ言われました。本当にもう一度ライフプランを行なって良かったです。不安に思っていた部分がスッキリしました』と仰っておりました。

その後、ハウスメーカーさんでのお打合せも順調に進んでおり、もうじき建物工事もスタートするとの事でした。

住宅購入事例住宅ローン金利を変動から固定に変えるか悩んでいます

Uさん(茨城県牛久市)

-

Q.

3年前に住宅購入をして、現在住宅ローンの返済中の35歳の会社員です。家族は共稼ぎの妻(32歳)と3歳と1歳の子供がいます。

借入期間は35年で、元利均等の変動金利を選択しています。

住宅ローンを組むときに、金融機関の方から固定金利ではなく変動金利を強く勧められたので変動金利にしましたが、将来の金利上昇により返済額が上がることが心配です。

アドバイスをお願い致します。 -

A.

住宅ローンを組まれる多くの方が変動金利を選択されております。

日本においてバブル崩壊後、デフレ経済が長期間続き金利は歴史的な低水準になっております。過去25年見ても変動金利が固定金利よりも有利であったのは事実です。しかし、今回の世界的なコロナ禍により世界各国の財政・金融政策により景気対策が打ち出され米国ではインフレ懸念も出てきています。

日本国内でも、一部商品では値上げが実施されるなど過去の経済状況とは明らかに変化が見られます。

現在の日本政府の政府債務残高(=借金)が名目GDP比で過去最高水準(先進国中最下位)になっていることを踏まえると、確率は低いかも知れませんが今後は「円の価値」が暴落してハイパーインフレ(=物価が急上昇する)ことに備える必要があります。

過去にも同様の財政状況になり、第二次世界大戦後の1944年から1955年の6年間で消費者物価が約180倍になりました。

このような場合には金利は急上昇し、同様に変動金利の金利も急騰することが予想されます。

こうした不安に備える為にも、現在の金利水準で固定金利に変更されておかれることを強くお勧めします。

住宅購入事例住宅ローンは問題ない金額と言われて組んだものの、

本当にこのままで良いのかどうか不安

Oさん(千葉県成田市)

ご主人 38歳、奥様 38歳、お子様 1人

ご相談内容

まず現状をヒアリング。

収入・支出・お子様の教育プラン・夢プラン(趣味や旅行など)・金融資産状況を細かくお聞かせいただいた。

ライフプラン上も今後お金の心配は特に無さそうだったが、住宅ローンを予定より早く完済し、さらにより豊かに、より盤石に将来に繋げていく方法として資産運用のお話をした。

ご夫婦にとって資産運用は『よくわからない』『こわい』『常にグラフを見て生活できない』などと言ったネガティブなイメージ。

資産運用の基本的な考え方を伝え、ネガティブから始めてみたいに変化。

資産運用は将来の約束はされていないが、ルールを守れば思っているようなネガティブなものではないとご理解いただけた。

資産運用を味方に付け、住宅ローンや老後にしっかり繋げていきたいと、とてもご満足いただけた。

住宅購入事例マンション購入後にそれを売却して戸建てを買うことは?

Nさん(茨城県土浦市)

-

Q.

結婚して5年、同い年の35歳の夫婦です。

子供は現在いませんがひとりぐらいは欲しいと思っています。

仕事は、共に大手会社所属のインストラクターをしており、将来は独立して自宅で個人レッスンをしていきたいと考えています。

現在は、職場が都内ということもあり賃貸のマンション住まいです。

子供が出来るまでは、通勤に便利な1DKのマンションを購入して、その後にそのマンションを売却して郊外の戸建てを購入しようと思っております。

アドバイスをお願い致します。 -

A.

まず、現在の住宅購入の市場環境についてお話します。

住宅ローン金利は、フラット35の基準金利は1.61%(6月)で歴史的にも低水準です。又、住宅ローン控除やすまい給付金などの税優遇を受けることができる恵まれた環境にあるといえます。一方、住宅価格は毎年のように上昇を続けており、例えば都内の新築マンション価格(3LDK)は平均6,000万円以上しているのが現状です。

今回、1DKのマンションの購入を検討されているとのことですが、マンション購入に当たっては、①立地②価格③施工会社④販売会社をよく検討する必要があります。特に、将来転売した資金で戸建ての購入に充てるという計画ですが、まず「将来の売却が可能か?」「希望通りの価格で売却出来るか?」を上記ポイントに照らし合わせて購入する必要があります。

今後の日本を含めた世界の経済状況を考えると、コロナ禍からの経済回復で景気が良くなりつつあり、金利は上昇傾向です。

将来、お子様が出来た時点でのマンション転売による戸建て購入は、現在の市場環境に比べ、①住宅ローン金利の上昇や②住宅ローン控除の税優遇廃止なども考えられる為、非常に不利な条件になる可能性が大です。

最悪な場合には、マンションの売却価格が低価格となり住宅ローンの残債を払えず、借金を抱えて戸建ての購入が出来なくなることです。

仮に、希望通り売却出来たとしても戸建ての価格が値上がりし、住宅ローン金利の上昇とローン完済年齢により借入期間が短縮された場合には、月々の返済額が多額となり、教育資金・老後資金の準備も出来ないことになります。将来独立の予定があるなら、最初から戸建ての購入を検討されることをお勧め致します。

住宅購入事例住宅ローンにおける団体信用生命保険の審査に通らずローンが組めない

Kさん(千葉県印旛郡)

ご主人 29歳、奥様 29歳、お子様 0歳

ご相談内容

上記のような状況から何か手段はないかとご相談に来られました。

まず、フラット35であれば団信に加入出来なくてもローンを組む事ができることをご案内しました。

さらに持病のある方でも加入する事ができる団信の代わりになる生命保険もご案内。

『自分たちでもたくさん調べたが、そんな方法や商品があるとは知らなかった』

と喜んでいただけました。

次に住宅のご予算についてです。

今までハウスメーカー様でお打合せをされた際にはライフプランを作成したことはないとのことでした。

ライフプランについてご説明すると、ぜひやってみたいとご希望いただきましたので、生活費や保険料などの必要なお金はもちろん、将来の夢や趣味、旅行など様々な観点から将来の生活のイメージをお伺いさせていただきました。

将来の夢や趣味、旅行なども含めたうえでライフプランを作成しておりますので、マイホームに入居後も、趣味や旅行など豊かな暮らしを楽しみながら返していける住宅ローンの金額を設定することができ、『これで何があってもローンを払えるので、安心してマイホームを購入する事ができる』

とご安心していただくことができました。

現在、無事に素敵なお土地とハウスメーカー様に巡り合い、夢のマイホームに向けて楽しくお打合せ中です!

住宅購入事例生命保険の見直しについて

Mさん(茨城県つくば市)

-

Q.

売り建て住宅の購入を検討しております。

現在35歳の会社員で、妻は30歳の専業主婦です。

0歳の双子の子供がおり、今後の教育資金や老後資金の準備を考えると住宅ローンの支払いに不安があります。

特に生命保険の見直しを考えておりますが、見直す際のポイントを教えて下さい。 -

A.

住宅購入する際の「家計の見直し」の中で「生命保険」の見直しは必須項目です。

「生命保険」については、社会人になった際に親戚や知人、友人から加入することが多く、保険内容についても「お任せ」でどのような保険に加入しているかも分からず、ましてや加入していたことすら忘れていたなども散見されます。

ご質問についてですが現在ご加入の生命保険の保障内容を確認する必要があります。

加入している意味のあるものは残し、意味のないものは見直しをすべきです。

見直す場合のポイントは①住宅ローン額と保障額(団体信用生命保険の加入の有無)

②住宅ローン借入時の年齢と返済年数(繰上げ返済準備)

③お子様の年齢や人数と教育方針(教育資金準備)

④共稼ぎ世帯か否か(働けなくなるリスク対策)

⑤金融資産の状況(インフレ対策)

などの項目を中心に総合的に勘案して見直していきます。

「生命保険」は

<人生において「住宅」の購入に次ぐ大きな「買い物」である>

とも言われております。

人生100年時代、前述した「インフレ」や「繰上げ返済」、「教育資金」、「老後資金」といった対策にも大きく影響するので最も重要です。

住宅購入事例マイホームを検討しているが学区を変えたくない

Mさん(千葉県成田市)

ご主人様 37歳、奥様 31歳、お子様 3人

ご相談内容

上記のような状況から、おうちの買い方相談室成田相談室にご予約・ご来店。

やはり第一条件の学区を変えることは絶対に避けたいとのこと。

しかし学区の土地は人気の土地で価格も高く、そもそも売地は皆無という状況。

おうちの買い方相談室成田相談室は多数の住宅会社と提携しており、さっそく住宅会社に土地情報を収集開始。

返ってくる答えは「ありませんね~」「出てくるまでいつになるかわかりませんよ!」などなど、予想通りではありますが悲しくなってくる現状、、、

心が折れかけたある日、「うちの会社で建てなきゃいけないという条件付きですが、ありますよ!」泣けてきます(T . T)

お客様の喜ぶ顔が見えます、見えます!!

さっそくお客様にご連絡し喜んでいただきました。

次のハードルはお金の部分。

ファイナンシャルプランナーでおる私が過去・現在・未来・夢・ビジョンをお聞かせいただき、ライフプランを作成していく。

もちろん住宅・土地も含めてライフプランができあがり、いつ・どのタイミングでどれだけのお金が必要かご理解いただく。

家を建てても今後の生活に影響がない事をご理解いただき、ご契約・着工・お引き渡し・お引っ越しも済まされて、つい先日から幸せな新生活を送られています。

住宅購入事例ご夫婦二人家庭の住宅購入相談

Aさん(茨城県つくば市)

つくば市在住の40代のご夫婦が住宅購入について来店されました。

ご夫婦お二人の家庭なので、次の項目でのご相談を受けました。

-

Q.

①戸建てかマンションか

②住宅ローンの借入額の上限

③変動金利か固定金利か

④繰上げ返済について

⑤老後資金の確保について -

A.

①今後の老後生活を考え、「生活の利便性」を最重視したいという点と、車の所有も1台でマンション内の駐車場も確保されているとのことでしたので、「新築」ということもありマンション購入をお勧めしました。

②「ライフプランシミュレーション」を行い、「借入可能額」と「返済可能額」の違いを説明して無理のない返済額の上限を決定しました。

③同じく「ライフプランシミュレーション」で現在の変動金利と固定金利を基に住宅ローンの「総支払額」を算出し、変動金利の場合は今後の金利動向を仮定し、5年毎にその返済額を計算し比較しました。

④繰上げ返済については、「資産運用」を行うことでその財源を確保することにしました。住宅ローン控除期間が終了した段階でその時の経済状況と資産運用額などによって返済するかも含めて検討する事になりました。

⑤老後資金の確保は、住宅ローンの完済と同様に非常に重要ですので「長期・積立・分散」を基本に、家計と生命保険の見直しなどを行い、現在の預貯金とも合わせて投資の勉強を一緒にしていくことになりました。

住宅購入事例中古マンションを購入し、リフォームもしたが暮らし始めて不安が多く出てきた

Wさん(お一人暮らし 55歳 女性)

ご相談内容

そのような状況の方がご来店。お話を伺い、ご要望をお伺いする。

年齢の事もあり、現実的ではないのかもしれないという印象は少しながらありました。

私たちの仕事は、その方の要望をあらゆる手段を使い、対策を練って現実の「もの」にしていくこと。

初めにライフプランを作成するため、たくさんの事を伺いました。

一緒に目指している目標を、2人で達成するために色々な事を話してくださいました。

そこから導き出せる問題点。

結果、現状のままでは購入後生活が出来なくなってしまうという結論に至りました。

であれば、改善し対策を練ったらどうか?

生活費を落としてというような、苦しい思いをする対策は取りません!

工夫と計画、「もの」の使い方。

ストレスにならない解決策を一緒に模索していきました。

その解決策は現実的で、長く続けられそう。

自分の未来が見えたような気がした。

予算が明確になり、自信がついたとの事なので、ハウスメーカー選びを実施いたしました。

その後、別に住んでいるお子様も打ち合わせに参加し、お二人で楽しく間取りや壁紙などを決めています。

お子様も「一人暮らしをやめて戻ろうかな。」と仰っているようです。

その方に言われました。「あなたに会って、運命が変わりました。」「これからも、末永く宜しくお願いします。」

私はこう答えました。「安心してください。」「はいてますよ!!」

本当はこう答えました。「光栄です。その運命を最後まで見させてください。」

住宅購入事例手頃な中古物件を購入すべきか

Mさん(茨城県つくば市)

-

Q.

50歳の夫婦です。会社員の主人の定年を控えて、この住み慣れたつくば市で戸建てを探しております。

現在の住まいの環境がとても気に入っておりこの地区での新築物件を探しましたが中々見つからず、諦めていたところ手頃な中古物件を見つけました。この中古物件について購入すべきか、その場合の注意点を教えてもらいたいです。子供はもう独立しており、この家に住むことはないとの前提で考えています。 -

A.

まず、中古物件の購入については売主の「瑕疵担保責任」について知る必要があります。中古物件を「価格が安いから」だけの理由で購入するとその後、雨漏りや壁のひび割れなどの不具合が見つかっても自らの費用で修繕しなくてはならず、予想外の出費を強いられる可能性があります。

それに加えて、リフォームの必要性(入居時及び入居後)や壁紙・カーテン・絨毯などの費用も勘案して中古物件の「価格」を検討する必要があります。このリフォーム費用が意外とかかり同様の新築物件よりも高くなったという事例もあります。

次に、住宅購入にあたり現金購入するのか、「住宅ローン」を組むのかの判断も大切です。

「住宅ローン」の場合にはその組み方が特に重要です。

ご主人は60歳で定年になり、65歳まで雇用延長で働くとの意向でしたので、現在の年収や定年後から65歳までの年収、保有の金融資産残高と支給される退職金額などを前提に有利な「住宅ローン」の組み方、住宅ローン控除の有効活用や繰上げ返済対策と老後資金の備え、将来の介護施設の入居の可能性なども合わせて検討する必要があります。

住宅購入事例同じ市内でのマイホームを検討したい

Hさん(千葉県成田市)

ご主人様 30歳、奥様 30歳、お子様 0歳

2年後でお子様2人目を考えている

ご相談内容

上記のような状況で、おうちの買い方相談室成田相談室にご予約。

まずは、現状の収支状況の確認ならびに今後ご不安に感じている事、ご家族でやりたい事、お子様にやらせてあげたい事などを伺いました。

それを元にライフプラン作成を行い、これからマイホームを購入して、どのタイミングで、どのくらいのお金が必要で、その時々で預貯金がどのくらいになるのかをご確認頂きました。

また具体的な解決策をご案内し、いくらまでなら住宅ローンをお借入れしても大丈夫なのか、また教育資金や老後資金などしっかりご準備出来る方法も合わせてご確認頂きました。

「もうビックリし過ぎて、言葉が出てこないです」と本当にお喜び頂きました。

その後、おうちの買い方相談室成田相談室では多数の住宅会社と提携しておりますので、ご予算に合う会社をご紹介。

エリアが限定されている為、当初は土地探しも難航するかと予想しておりましたが…

住宅会社が色々な不動産業者より情報収集を行なってくれた事により、無事土地も見つかりました。

事前にライフプランもバッチリ確認頂いておりましたので、土地もすぐに決めることが出来、住宅会社もお金の心配もする事なく、無事契約する事が出来ました。

つい先月にお引越しも完了して、マイホームで快適な新生活をスタートされました。

住宅購入事例転職と将来地元に帰る可能性のある場合の住宅購入のタイミングについて

Tさん(茨城県牛久市)

-

Q.

現在32歳で、家族4人(妻:専業主婦、子供2人)でアパートに住んでおります。今のアパートが子供の成長で手狭になっており戸建の住宅を購入しようと考えている一方、転職も今すぐではないですが検討しています。

又将来は両親の地元に帰る可能性もあります。

このような場合、住宅購入をすべきなのか、するならどのタイミングで検討すべきかを教えて下さい。 -

A.

住宅購入の目的がお子様の成長の為と住宅ローンの完済時期を考えると、出来るだけ早く購入されるのが望ましいですね。

現在の住宅を購入する環境面では、住宅ローン金利の水準や住宅ローン控除の税優遇、住宅価格の上昇などを過去と比較すると恵まれていると言えます。

又、転職の可能性のお話もありましたが、転職そのものよりも、転職後の収入も含めた待遇面(転勤や在宅勤務など)がどうなるかが重要です。

住宅ローンの借入については「フラット35」では転職後3か月以上の勤務実態があれば、住宅ローンの申請は可能です。

ご両親の地元に帰るかもしれない可能性とのお話ですが、何年後との具体的な数字はお持ちですか?早期にその可能性があるのであれば住宅購入は見送るべきです。

時期は未定という場合には、住宅購入後の売却や賃貸を検討することになるので、毎年の住宅の資産価値と住宅ローンの残債額を比較しておく必要があります。

よって住宅メーカーの選定が非常に重要になります。

住宅購入事例マイホームを検討しているが何から考えれば良いか分からない

Fさん(千葉県印旛郡)

ご主人様 38歳、奥様 36歳

ご相談内容

上記の状況の中で、元々おうちの買い方相談室に相談されていたお客様からのご紹介でお会いする。本当に自分達がおうちを建てる事が出来るのか、建てても本当に今後生活をしっかり出来るのかが気になるとの事。その中で、そのご友人から、「ライフシミュレーションは絶対にやった方がいいよ!」という話がありました。

初めて聞く言葉だなと思いながら、おうちの買い方相談室を紹介されたのがきっかけです。そして今考えると、おうちを建てるにあたり、ライフシミュレーション無しでは考えられないと実感します。このライフシミュレーションがあるだけで、自分達の生涯の生活設計が少しでも具現化されると思います。

何度も何度もライフシミュレーションを作ってくれて本当に感謝しております。また住宅を購入するにあたり、頭金を入れた方が良いのかどうかや、繰上げ返済の考え方、今後の修繕費への対策方法等、住宅だけではなく、「お金のプロ」としてもアドバイスを頂けました。

最終的には、ライフシミュレーションとお金のうまい使い方や考え方で納得して、安心しておうちを購入できたと思います。今現在、引き渡しに向けてもう少しですが、これからも末永く「おうちの買い方相談室」とはお付き合いをさせて頂きたいと思います!

住宅購入事例住宅予算をどう決めていいのか?マンション購入の注意点

Aさん(茨城県つくば市)

-

Q.

39歳で独身の会社員の女性です。現在、結婚する予定はありません。一生独身の可能性もあります。

今はアパートに住んでいますが、高齢者になると入居を大家さんから拒否されることもあると聞きました。貯金がある程度あるので、この際にマンションを購入しようと考えています。

住宅予算をどう決めていいのか、マンション購入の注意点を教えて下さい。 -

A.

まず、住宅を購入する前にして頂いているのが「ライフプランシミュレーション」です。現在の年収や預貯金、勤務先、退職金の有無やリタイア時期などを中心にご自身のライフスタイルも勘案して「住宅予算」を決めていきます。

又、購入した場合と一生賃貸だった場合との比較も見ておく必要があります。

これにより、住宅ローンの完済は勿論「老後資金」の準備や方法なども併せて検討していきます。

マンション購入については、特に以下の4つの点に注意する必要があります。

①築年数(中古の場合)②修繕積立金 ③管理組合 ④駐車場です。

これらの項目から当初予想していない費用が住宅ローン以外に発生する可能性がありますので注意が必要です。

マンションの間取りですが、一人住まいに限定せずに、現在予定はなくても将来結婚されることも検討されておかれた方が良いと思います。

このような点を十分踏まえた上で購入を検討して下さい。

住宅購入事例住宅ローンの変動金利と固定金利について

Kさん(茨城県つくば市)

-

Q.

住宅ローンを組むことになりましたが、変動金利と固定金利のどちらを選択するか悩んでいます。今後も低金利が継続するならば、固定金利に比べ変動金利の方がかなり有利だと思うのですが、今後の金利見通しについて教えて下さい。

-

A.

住宅ローンを組む場合に一番悩ましいのがこの選択ですね。

変動金利と固定金利ですが、一定期間固定でその後は変動になる組合せタイプもあります。

変動金利の特徴は①半年毎に金利見直し②5年毎に返済額の見直し③その際の返済額の上限は見直し前の1.25倍になっています。

今後の金利についての見通しは、世界経済や国内の景気動向に左右される為、その予測は非常に難しいですが世界各国でコロナ対策の財政出動をして景気の下支えをしている現況では当面金利が上がることはないと思います。只、コロナ収束後においては、日本の政府債務残高の水準や過去の政府債務の返済方法などを考慮すると将来15年以内に金利が急騰する可能性もあると考えています。

どちらの金利を選択したら良かったかはあくまで「結果論」ですが、このような金利上昇リスクについてどのように考えるかで選択の判断をされたら如何でしょうか。

住宅購入事例住宅ローン控除を最大限に活用するには?

Oさん(茨城県つくば市)

-

Q.

夫婦共稼ぎで住宅ローンを二人で組もうと思っておりますが住宅ローン控除の制度を知り、税制のメリットがあると聞きました。このメリットを最大限に活用するにはひとりで借りるのか、ふたりで借りた方が良いのか悩んでいます。

-

A.

住宅ローン控除は、住宅ローンの年末の残高の1%か40万円の少ない金額が所得税・住民税から控除される制度です。

ご夫婦の年収と住宅ローンの借入額によって控除される金額が変わります。

まずは、年収の多いご主人又は奥様単独で住宅ローンを組んだ場合のシミュレーションをしてみましょう。

その際に、控除枠の上限まで使い切っているかを確認します。

控除枠の上限を使いきれていない場合にはご夫婦で住宅ローンを組まれることをお勧めします。

住宅購入事例中古戸建物件の購入と予算について

Sさん(茨城県つくば市)

-

Q.

予算の都合上、新築戸建ての購入は難しいと思うので、中古物件の購入を検討しています。又、無理なく購入できる予算も教えて下さい。

-

A.

新築物件に比べて中古物件が安いと思われている方が多くいらっしゃいます。しかし、中古物件もそのまま入居できるケースは極めて稀でリフォームをする必要のある場合が殆どです。

物件の価格自体だけでなく、このリフォーム代金なども考慮すると新築と同じか、場合によっては高くなることあります。

又、中古物件を個人の方から購入する場合には瑕疵担保責任

(=購入した家に不具合があった場合に売主さんにその修繕費を請求できる)が一般的に3か月と短く、それ以降に判明した雨漏りやひび割れなどの修繕費は自己負担となります。

中古物件の築年数によっては、構造上大規模な改修工事が必要になる場合もあります。

無理のない購入金額ですが、まずは「ライフプランシミュレーション」をしてみましょう。家族構成やライフスタイルなどを加味し、人生の3大資金と言われている「教育資金」「老後資金」の準備も併せて判断することが重要です。

住宅購入事例希望エリアの内外も含め注文住宅も検討した方が良いと分かったケース

Hさん(茨城県つくば市)

希望のエリアになかなか土地が見つからず、新築の格安の建売住宅を購入してリフォームするのはどうかとの相談を受けました。

その建売住宅は市街化調整区域の為、市場価格よりもかなり割安でしたが下水道などが敷設されておらず、その費用なども考慮して計算すると割高になることが分かりました。また、今後の売却や賃貸にした場合のことも考えて、エリアの内外も含め注文住宅も検討することになりました。

住宅購入事例住宅購入後の生活費の見直しについてのご相談例

Aさん(茨城県つくば市)

ご夫婦共稼ぎ世帯の方で、それぞれが生活費を出し合って住宅ローンの返済を始めました。約半年を過ぎると月々の生活費が当初の計画していた予算を大幅にオーバーしているのでどうしたら良いかとのご相談を受けました。

まず、生活費の中身を教えて頂くと「食費」の比率が高く、特に「外食」に費用が掛かっている事が判明しました。

只、「外食」はご夫婦のストレスの発散の場であることも考慮し、月間に行く①回数と②一回分の費用で予算化をしました。

そして「外食」分として、紙の封筒に予算化した現金を入れて管理することで食費の改善を図りました。

住宅購入事例頭金と繰上げ返済、金利についてのご相談例

Oさん(茨城県稲敷市)

30代で自己資金をお持ちになっているご夫婦が、住宅の購入にあたり、①頭金を入れるかどうか②繰上げ返済は何時したらよいか③金利は固定か変動のどちらが良いかのご相談がありました。

住宅ローンで頭金の有無の場合や頭金を入れた場合に、いくら入れたらよいかの「ライフプランシミュレーション」を作成し、月々の返済額と総支払返済額の確認を行い、今回は頭金を入れることし、その入金額を決定しました。

次に、繰上げ返済については「住宅ローン控除」の特例期間が終了するタイミングで返済することにし、返済額は、その時点での保有の金融資産残高によって決めることにしました。

金利については、繰上げ返済を前提にした場合に、固定と変動でのその期間の支払総額を比較して、変動金利を選択しました。

住宅ローン返済の基本であるローンの支払総額をいかに少なくするかを検討することが重要です。

住宅購入事例返済計画が立てられる「住宅購入価格」を算出できた事例

Tさん(茨城県つくば市)

年収380万円の会社員のご主人(34歳)、専業主婦の奥様(32歳)、二人のお子様(3歳、1歳)のご家族が住宅購入検討のため来店されました。

まず住宅購入が可能かどうかのご相談でしたので、現状分析から将来の収入見通しや教育方針、老後の生活などを基に「ライフプランシミュレーション」を作成し計算致しました。

その結果、住宅購入には(1)生活費の見直し(2)奥様の再就職の時期と収入(3)教育資金準備などがポイントである点をご理解頂きました。

無理のない返済計画が立てられる「住宅購入価格」を算出できたことで、希望地域の選定と建物価格の目処をつけることができました。

住宅購入事例自宅を購入か、賃貸が良いかのご相談例

Hさん(茨城県つくば市)

転勤が国内外に定期的にある方が、自宅を購入するか、賃貸を利用する方が良いかのご相談を受けました。

自宅を購入したい目的の一つに広いリビングや吹き抜けのある住まいを希望されており、賃貸では中々そのような物件がないのと、あったとしても家賃はかなり高額になるという理由でした。

しかし転勤中は、家賃を払う必要がないので、その点は経済的に楽だということでした。

「終の棲家」になるか分からないとのことでしたが、ご希望の間取りの自宅を購入されることをお勧めしました。

但し、以下の項目を最低でも満たすことを条件としました。

- 転勤の際には、賃借人を斡旋してもらえること

- 転売する場合にも、建物の価値が大幅に毀損しない住宅であること

相談者様の年齢からして働き盛りでもあり、仕事で疲れた体をゆっくりリラックスして休める場所の確保という点からも、上記の条件にあった住宅メーカーで購入されることを決意されました。

住宅購入事例住宅購入を希望のご相談者様のライフプランシミュレーションの提案

Aさん 35歳 妻 子供2人(茨城県つくば市)

3500万円のマイホーム購入を希望されていたがライフプランが赤字となり家計の見直しを行いました。

| 世帯年収 | 550万円 |

|---|---|

| 頭金 | 80万円 |

| 希望物件の金額 | 3,500万円 |

見直し前

- 収入

- 手取り40万円

- 支出

- 家賃10万円

- 生活費18万円

- マイカーローン3万円

- 生命保険5万円

- 教育費3万円

- 貯蓄1万円

見直し後

- 収入

- 手取り40万円

- 支出

- 家賃10万円

- 生活費18万円

- マイカーローン完済

- 生命保険2万円

- 教育費3万円

- 貯蓄7万円

生命保険で住宅ローンより利率の悪い保険を見直してマイカーローンを一括返済。

増えた貯蓄の一部を住宅ローンに組み入れることでライフプランが改善され3500万円のマイホームを安心して購入できるようになりました。

住宅購入事例適正な住宅購入金額で、ご希望に沿った物件をご紹介したケース

Bさん(茨城県土浦市)

地元の不動産会社に行ったところ、想定していた予算と異なる金額の物件を紹介されました。

不安に感じたBさんは、ファイナンシャルプランナー(FP)に適正価格と、ローン返済計画について相談。

ライフプランシミュレーションを作成し、ローンの適正金額も算出。

実際には、3,500万円が適正だということがわかりました。

信頼できる不動産会社の紹介を受け、3,480万円の理想通りのマイホームを購入。

しかも、住宅ローンを無理なく返済していくこともでき、安心して暮らしていけるとお喜びいただきました。

住宅購入事例当初は建売住宅を検討していたが、相談でヒアリングを受けるうちに理想のおうちを建てるならば注文住宅が良いと気づいたケース

Cさん(茨城県取手市)

住む場所を重視して、現在住んでいるエリアの建売住宅を中心に探していたCさん。

本当にこのまま建売住宅を買ってよいのだろうか?という不安から相談を受けました。

見直し前

住んでいるエリアの建売住宅4,000万円

場所は良いが家が狭く、設備もイマイチ

見直し後

エリアを広げて注文住宅

- 土地

- 1,500万円

- 建物

- 2,500万円

予算内で理想のマイホームを実現

現在住んでいる賃貸マンションの近くにある建売住宅の購入寸前に「35年間のローンを組んで支払う買い物を簡単に決めてしまってよいのだろうか」と相談されました。

ヒアリングを進めていくと、建売住宅より注文住宅の購入が家族に合っていると気づき提携不動産会社の土地と住宅会社の紹介により予算内で理想のマイホームを手に入れたケース。

住宅購入事例新築マンションの購入から中古リノベーションに変更し、ローン支払い額が減少

Dさん(茨城県つくばみらい市)

希望エリアの新築マンションの購入を検討し、販売会社の資金計画を作成するも購入金額に不安があり、相談室の予算診断サービスを受けました。

見直し前

適正金額はいくら?

- 新築マンション

- 4,000万円

見直し後

適正金額は3,300万円

- 中古マンション

- 2,800万円

- フルリノベーション

- 500万円

当初は新築マンションの購入を検討し、マンション販売会社の提携ローンで事前審査も完了。

営業マンは契約を迫るが、支払っていけるかの不安から相談室に相談し、提携の不動産会社とリフォーム会社の紹介で中古マンションのリノベーションに成功したケース。

住宅購入事例住宅ローンの金利が低いので、見直して月々の返済額を削減したケース

Eさん(茨城県牛久市)

面倒くさいという理由だったが、相談室で借換えの相談もできることを知り、見直しを行いました。

見直し前

- ローン残高

- 2,000万円

- 金利

- 2.457%(変動)

- 残期間

- 25年

- 毎月の返済額

- 89,471円

- 総返済額

- 26,841,524円

見直し後

- ローン残高

- 2,090万円※

- 金利

- 0.725%(変動)

- 残期間

- 25年

- 毎月の返済額

- 76,191円

- 総返済額

- 22,857,543円

※90万円は借り換え諸費用(概算)です。

月々の返済額が13,280円ダウン!総返済額は3,983,981円ダウン!

相談室での借り換え相談を知り、見直すことで、月々の返済額を削減したケース。

住宅購入事例手出し資金ゼロ円で300万円のリフォームを実現した事例

Fさん(茨城県取手市)

住宅ローンの借り換えにプラスしてリフォーム代を上乗せすることで、手出し資金ゼロでもリフォームすることができました。借換えの諸費用(保証料・融資手数料)なども融資に組みこめるので手出し資金は全くかからず助かりました。

見直し前

- ローン残高

- 3,000万円

- 金利

- 1.9%(変動)

- 残期間

- 20年

- 毎月の返済額

- 150,348円

- 総返済額

- 36,083,461円

見直し後

- ローン残高

- 3,390万円

リフォーム代:300万

借換諸費用:90万 - 金利

- 0.6%(変動)

- 残期間

- 20年

- 毎月の返済額

- 149,929円

- 総返済額

- 35,983,011円

月々の返済額を減らした上に、リフォームにより快適な生活空間を手に入れることができました!

住宅購入事例住宅ローンは頭金を入れて組み、住宅ローン控除を最大限活用するようご提案したケース

Kさん(茨城県牛久市)

60歳の定年を3年後に控えられたご主人と看護師をされている奥様(54歳)のご夫婦が住宅購入のご相談にお見えになりました。

現在のご主人の年収は高く、奥様も現役で65歳までは働かれる予定で、現預金が約1億円あるとのことでした。

ご相談内容は、

- 住宅を現金で購入した方がよいのか?

- 住宅ローンを組んだ方がよいのか?

- 住宅ローンの借り入れは単独かお二人がよいのか?

- 住宅ローンを組む場合には、頭金を入れた方がよいのか?

- 頭金を入れる場合にはいくらを入れるのか?

- 住宅ローンの場合、繰り上げ返済は何時したらよいのか?

などの質問がございました。

これらのご質問について、

(1) 現在の住宅ローン金利水準や固定金利と変動金利の違いについて

(2) 住宅ローン控除制度について

(3) フラット35の頭金活用による金利引下げ効果について

(4) インフレ対策及び繰上げ返済財源としての外貨準備について

(5) 老後資金の確保と運用について

等のお話をさせて頂き、住宅ローンは頭金を入れて組み、住宅ローン控除を最大限活用する形を取り、インフレ対策・老後資金の準備した上で繰上げ返済を行うという結論になりました。

住宅購入専門のファイナンシャルプランナー(FP)による

茨城県・千葉県近郊の住宅購入・住宅ローンなどの無料相談予約 受付中です。

下記のようなお悩みがありましたら、お気軽にご相談下さい。

下記のようなお悩みがありましたら、お気軽にご相談下さい。

- 住宅購入や住宅ローンについてどこに相談して良いか分からない

- 土地・戸建て・マンションの物件比較・アドバイスもしてほしい

- 住宅ローン返済と資産運用を両立させるにはどうすればいいのか

- 住宅ローンで変動金利と固定金利のどちらを選ぶべきか

- 住宅価格が高騰していて買えないのでは・・・

- 初めての住宅購入の際、まず何をすればよいのか分からない

- 住宅展示場に行くと営業マンに売り込まれそうで怖い

- お家の建築費以外にかかる費用の詳細が知りたい

- 自分の理想のお家を建ててくれる住宅会社が見つからない

当社は、住宅購入に特化した知識と経験を持つ

独立系ファイナンシャルプランナーとして、

お客様の立場に立った中立・公正なアドバイスを行っております。

| 住宅購入相談の比較 | 当社 | FP事務所 | 他の住宅相談窓口 |

|---|---|---|---|

| 所属 | 独立 | 独立 | 保険代理店など |

| 中立性 | 高い | 高い | 低い |

| 提案内容 | 幅広い | 事務所により違いあり | 扱う商品に偏る |

| 住宅購入の知識 | 専門 | 住宅専門ではない | 扱う商品に偏った知識 |

| 不動産物件の紹介 | 不動産免許取得者のため、 土地・戸建て・マンションの物件比較・アドバイスなどが可能 |

不可 | 不可 |

| 資産運用の提案 | 金融商品仲介業として 住宅ローン返済を含む資産運用提案が可能 |

不可 | 不可 |

| 相談料 | 無料 | 無料 or 有料 | 無料 |